SpaceX фиксирует оценку на уровне $800 млрд и рассматривает IPO в 2026 году

Оценка компании, ключевые драйверы роста и роль Илона Маска

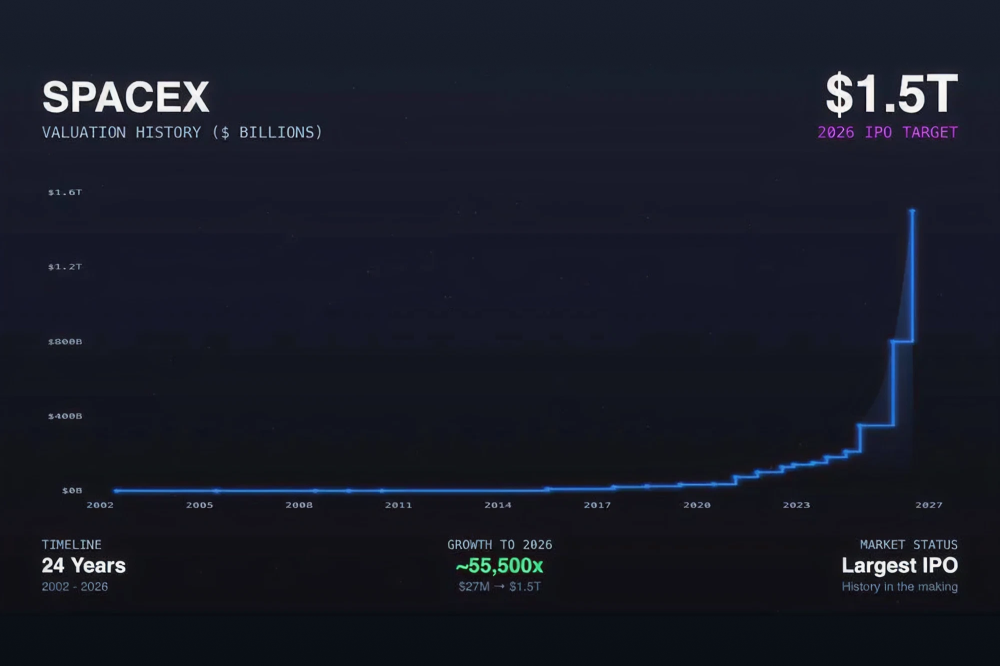

К концу 2025 года SpaceX зафиксировала оценку около $800 млрд по итогам вторичных сделок между акционерами. Эта оценка задала новый ориентир для обсуждения возможного IPO SpaceX и траектории дальнейшего роста компании в публичном формате. Для сегмента частных компаний такого масштаба это редкий случай, когда стоимость бизнеса фиксируется реальной сделкой, что позволяет инвесторам и аналитикам сравнивать SpaceX с крупнейшими публичными корпорациями и крупнейшими IPO последних лет.

Параллельно с этим Bloomberg, Reuters и The Wall Street Journal сообщили, что SpaceX готовится к возможному публичному размещению акций в 2026 году.

В аналитических сценариях все чаще упоминается оценка до $1,5 трлн. Она связана с тем, как инвесторы оценивают потенциал ключевых направлений SpaceX, прежде всего Starlink, а также роль компании как долгосрочного инфраструктурного игрока глобального масштаба.

Оценка SpaceX около $800 млрд

Текущая оценка SpaceX основана на secondary share sale – вторичной продаже акций между существующими акционерами и ограниченным кругом инвесторов.

.jpeg)

Цена за акцию в размере $421 в последнем раунде вторичной продажи, обозначенная финансовым директором SpaceX Бретом Джонсеном в письме акционерам, почти вдвое превышает цену $212 за акцию, установленную в июле, когда компания оценивалась в $400 млрд.

В отличие от оценок, фигурирующих в презентациях или рыночных ожиданиях, secondary-сделки отражают реальный спрос на долю в компании на текущем этапе. Они не создают публичной ликвидности, но именно такие сделки формируют ориентиры для институциональных инвесторов и pre-IPO рынка.

Ключевые параметры, на которые сейчас ориентируется рынок:

- цена акции: $421;

- предыдущая оценка (лето 2025 года): около $400 млрд;

- текущая имплицированная оценка: около $800 млрд;

- формат сделки: вторичная продажа.

Подготовка к возможному IPO в 2026 году

В корпоративном сообщении SpaceX, с которым ознакомился Bloomberg, компания указала, что рассматривает сценарий публичного размещения в 2026 году.

Потенциальное IPO рассматривается как источник финансирования долгосрочных и капиталоемких проектов компании. В числе приоритетов называются:

- дальнейшее развитие Starship и увеличение частоты запусков;

- инвестиции в космическую инфраструктуру для обработки данных и искусственного интеллекта;

- проекты, связанные с лунной программой и более широкой стратегией освоения космоса.

При этом руководство SpaceX подчеркивает, что сроки, формат и итоговая оценка размещения будут зависеть от рыночных условий, а также от готовности компании к публичному статусу.

.jpeg)

Фиксация оценки SpaceX на уровне около $800 млрд по вторичным сделкам стала отправной точкой для обсуждения более долгосрочных сценариев. В контексте подготовки к возможному IPO аналитики и участники рынка начали экстраполировать текущую стоимость компании с учетом ожидаемого роста ключевых направлений бизнеса. В ряде статей стала фигурировать оценка на уровне $1,5 трлн, которая рассматривается как возможный ориентир при благоприятных условиях размещения.

Starlink как ключевой драйвер стоимости

Несмотря на то что SpaceX широко известна благодаря ракетным технологиям, основной вклад в потенциальную капитализацию компании формирует Starlink. Глобальная спутниковая сеть уже сегодня обслуживает миллионы пользователей и продолжает активно расширяться.

Starlink все чаще рассматривается рынком как самостоятельный инфраструктурный и телеком-бизнес. Его инвестиционная привлекательность определяется сочетанием масштабируемости, глобального охвата и потенциально высокой операционной маржинальности. Кроме того, проект имеет стратегическое значение для государственных и корпоративных клиентов, что расширяет спектр источников выручки.

Именно Starlink во многом объясняет, почему рынок допускает столь высокие ориентиры оценки SpaceX и почему в обсуждениях IPO нередко поднимается вопрос о возможном выделении этого бизнеса в отдельную структуру.

SpaceX как диверсифицированная экосистема

SpaceX давно перестала быть компанией с одним источником дохода. Сегодня это диверсифицированная экосистема, включающая несколько стратегических направлений:

- коммерческие и государственные запуски с использованием Falcon 9 и Falcon Heavy;

- разработку Starship как платформы для будущих миссий;

- спутниковый интернет Starlink;

- долгосрочные контракты с NASA и Министерством обороны США;

- перспективные направления, связанные с орбитальной логистикой и космической инфраструктурой.

Такой профиль бизнеса позволяет инвесторам рассматривать SpaceX не только как технологическую компанию, но и как инфраструктурного игрока глобального масштаба.

Илон Маск и рост личного капитала

Рост оценки SpaceX напрямую отразился на личном состоянии ее основателя. По данным Forbes, состояние Илона Маска превысило $600 млрд, что делает его самым богатым человеком в истории. Существенная часть этого капитала связана именно с долей в SpaceX, которая оценивается примерно в 42%.

Следует отметить, что речь идет о неликвидном капитале, рассчитанном на основе оценок долей в частных и публичных компаниях. Тем не менее динамика остается показательной: в 2020 году состояние Маска оценивалось примерно в $25 млрд, а разрыв между ним и следующими позициями в мировом рейтинге богатейших людей сегодня превышает $400 млрд.

Regolith и pre-IPO SpaceX

Для Regolith SpaceX представляет интерес не только как новостной повод. Мы участвовали в инвестициях на ранних этапах pre-IPO, задолго до того, как рынок начал обсуждать оценки на уровне $800 млрд и выше.

Наш подход основан на работе с частными компаниями до выхода на публичные рынки, глубоком анализе бизнес-моделей и оценке долгосрочных драйверов роста. В ближайшее время мы планируем расширить доступ к pre-IPO возможностям для инвесторов Regolith, сохраняя фокус на прозрачности и управлении рисками.

Вывод

SpaceX за короткий по меркам большого бизнеса срок прошла путь, который обычно занимает десятилетия. Быстрый рост оценки, переход от узкой технологической компании к диверсифицированной экосистеме и выход на уровень глобальной инфраструктуры сделали ее одной из самых масштабных частных историй современного рынка. Зафиксированная по сделкам оценка около $800 млрд уже сегодня ставит SpaceX в один ряд с крупнейшими публичными компаниями мира.

Капитализация SpaceX значительно превышает большинство компаний, выходивших на IPO за последние годы. Потенциальное IPO SpaceX аналитики сравнивают с рекордным размещением Saudi Aramco в 2019 году, прошедшем при оценке около $1,7 трлн. Рынок рассматривает IPO SpaceX как событие, способное задать новую планку для публичных рынков.

.jpeg)

В основе этой динамики лежит сочетание нескольких факторов. Компания больше не зависит от одного направления: коммерческие и государственные запуски, Starlink, долгосрочные контракты и космические программы формируют устойчивую и сбалансированную структуру бизнеса. Отдельную роль играет Илон Маск, который выстроил SpaceX вокруг долгосрочного видения и масштабных целей, а не краткосрочных рыночных ожиданий. Именно эта комбинация быстрого роста, диверсификации и стратегического лидерства позволила компании выйти на уровень оценок, которые еще несколько лет назад казались недостижимыми.

Для Regolith эта история важна не только как пример роста, но и как подтверждение ценности раннего доступа. Мы инвестировали в pre-IPO SpaceX на этапах, когда компания только формировала текущую бизнес-модель и уровень капитализации был существенно ниже сегодняшнего. Такой подход дает возможность участвовать в создании стоимости вместе с основателями и крупными институциональными инвесторами, задолго до того, как компания становится частью глобальной повестки публичных рынков. Скоро мы вновь откроем возможность инвестирования в pre-IPO SpaceX, следите за обновлениями!